Investera i börsnoteringar med 20/20 i efterhand fånga storvågsmöjligheten

Detsamma gäller för investeringar. Visst, du borde lägga bort pengar i index eller fonder. Men ibland lönar det sig att ta på sig risk. Ibland är det okej att svänga efter staketet. Nyckeln är att se till att du inte tappar skjortan.

Riskavkastning är en avvägning. Ju högre risk, desto högre är den potentiella belöningen. Men även stora våg surfare vidtar försiktighetsåtgärder för att minska risken för skador. Och som investerare vill du inte lägga alla ägg i en korg.

Här är en närmare titt på några av de investeringar som hittills har gjort stora vågor och vad du kan lära dig av deras exempel.

Gå in på bottenvåningen

Om du hoppas få en förmögenhet har du förmodligen funderat på att investera i ett företags initiala offentliga erbjudande, eller IPO. IPO är lockande. Det är första gången ett privat företag erbjuder eget kapital till allmänheten. Dessa företag säljer ofta produkter eller tjänster som har vunnit popularitet under en kort period. För vissa representerar IPO: er chansen att investera i nästa stora företag.

Det finns emellertid nackdelar att tänka på. Eftersom det här är unga företag har de inte en lång meritlista och många har oerfarna ledningsgrupper. Inte alla börsnoteringar lever upp till deras hype. Det är en tärningsrulle. Det kommer oundvikligen att finnas vinnare och förlorare.

Högprofilerade startups som Uber, Spotify och Slack har nyligen blivit offentliga. Kommer någon av dessa att ge stark avkastning i framtiden? Kommer de till och med att vara omkring 10 år från och med nu? Svaret kommer med tiden.

Men tänk om du hade varit en tidig investerare i några av dagens mest ikoniska företag? Hur mycket pengar skulle du ha?

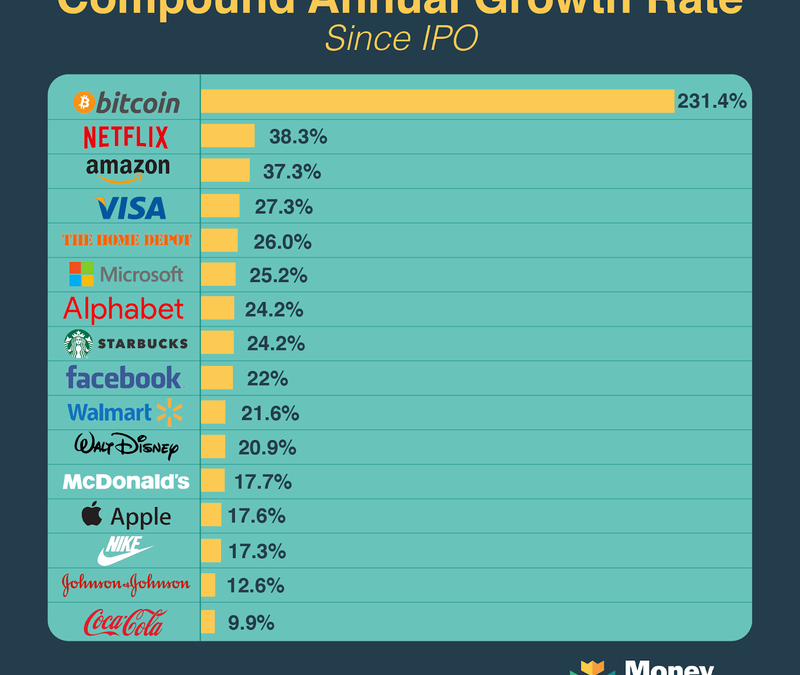

För att ta reda på beräknade vi hur mycket en initial investering på 1 000 dollar skulle ha vuxit i olika företagsaktier. Det här är företag vars varumärken är så allestädes närvarande att det nästan är omöjligt att gå en dag utan att använda någon av sina produkter eller tjänster. Vi antog att aktieutdelningar inte återinvesterades. För konsistens justerade vi alla aktiekurser för split. Vi inkluderade också bitcoin i vår analys genom att spåra dess värde tillbaka till början av 2011.

Uppgifterna visar tidens kraft. Det lönar sig att hålla sig till bra företag på lång sikt. Medan teknikföretag har den högsta sammansatta årliga tillväxttakten, ger de varumärken som har varit längst den högsta totalavkastningen.

Ett tusen dollar aktier i Walt Disney 1957 skulle vara värda 7,6 miljoner dollar idag. Som jämförelse skulle en initial investering på 1 000 $ i Coca-Cola 1919 vara värd nästan 12,7 miljoner dollar. Och det står inte för återinvesteringar i utdelning i någon av aktierna. Enligt ett Coca-Cola-uttalande skulle en andel av dess stamaktie, som köpts för 40 $ 1919, ha varit värd 9,8 miljoner dollar 2012 om utdelning skulle återinvesteras årligen. Det är en sammansatt årlig tillväxttakt på 14,3%. Om vi extrapolerar prognoserna till 2019 skulle en person som investerade 1 000 $ i Coca-Colas börsintroduktion nu ha över 620 miljoner dollar med återinvesteringar i utdelning.

Ibland lönar det sig att ha tur också. Med 1 000 dollar kan du ha köpt 3 333 bitcoins i januari 2011. Från och med 30 augusti 2019 skulle det vara värt över 32 miljoner dollar.

Utnyttja en ekonomisk nedgång

Beräkningarna ovan är en intressant tankeövning, men de flesta hade inte möjlighet att investera i dessa börsnoteringar. Vissa av dessa företag startade för många år sedan innan den genomsnittliga personen investerade eller sparat för pensionering. Till exempel gick Johnson & Johnson offentligt 1944 under andra världskriget. Coca-Cola offentliggjorde ett sekel sedan under Woodrow Wilsons andra mandatperiod som president.

För de flesta av oss är 10 år en rimligare tidshorisont att överväga. Det är tillräckligt länge för att reflektera över resultaten från senaste tidens val. Så vad hände för tio år sedan? Den allvarligaste konjunkturnedgången sedan det stora depressionen var förkrossande finansmarknader.

Mer än ett decennium har gått sedan den stora lågkonjunkturen. Under den tiden har aktiemarknaden varit på den längsta raden av oavbrutna vinster i amerikansk historia. S&P 500 har ökat med mer än 350% och ekonomin har expanderat. Och som ett resultat har investerare gjort mycket pengar.

Men många människor var nervösa att riskera sina pengar när marknaden var på tank. Fastighetstillgångar förlorade sitt värde, globala marknader var i fritt fall och många företag gick ut. Det var en oroande period, och många drog sina pengar ur marknaden.

Warren Buffett, en av historiens mest framgångsrika investerare, sa en gång:

Han har rätt. Efterhand är 20/20, särskilt när det gäller ekonomiska beslut. Det är mycket lättare att köpa lågt och sälja högt när du vet resultatet. Men tänk om du kunde gå tillbaka i tiden och investera när aktiemarknaden nådde botten? Hur mycket pengar skulle du ha idag?

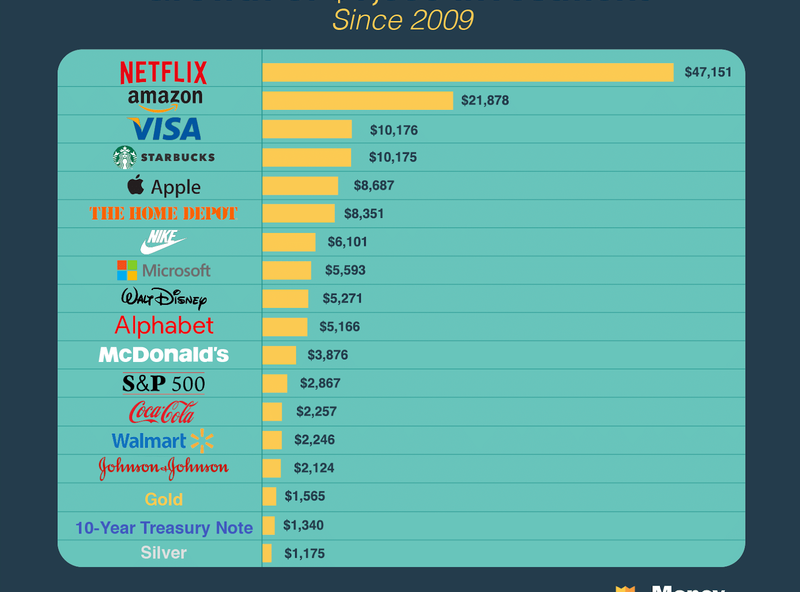

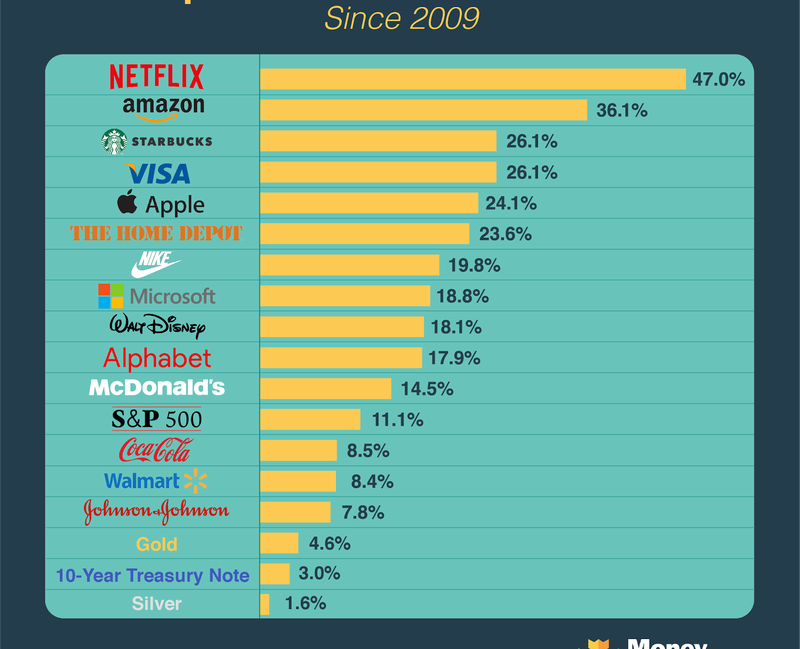

För att ta reda på beräknade vi hur mycket en initial investering på 1 000 dollar skulle ha vuxit från 31 augusti 2009 till 30 augusti 2019 med hjälp av historiska data från Yahoo Finance.

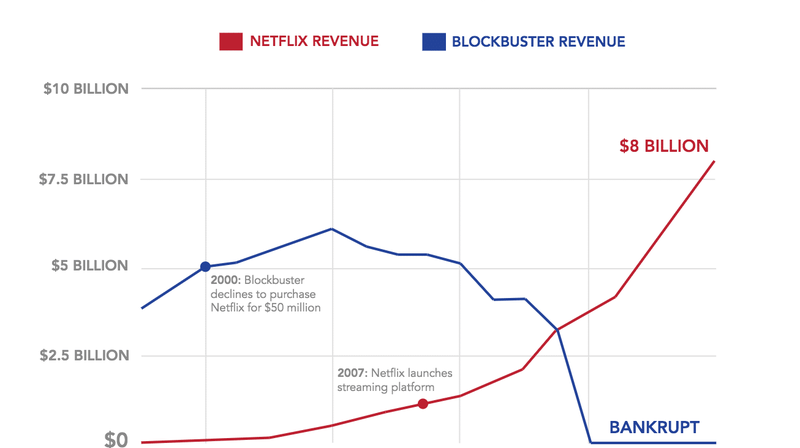

En investering i Netflix skulle ha ökat med en faktor 47. Netflix har nu ett marknadsvärde på cirka 130 miljarder dollar. Inte illa för ett företag som erbjöd sig att sälja sig till Blockbuster för 50 miljoner dollar år 2000. Bara 13 år senare stängde Blockbuster sina butiker, medan 76% av de amerikanska hushållen nu strömmar Netflix.

Källa: Cloud Technology Partners

Amazon har den näst högsta avkastningen av de företag vi analyserade. En initial investering på 1 000 dollar i Amazon 2009 skulle vara värd nästan 22 000 dollar idag. Det är inte förvånande när du tänker på hur mycket företaget har expanderat utöver sina rötter inom e-handel. Under de senaste tio åren har Amazon gått in i många nya vertikaler, såsom detaljhandel, molnberäkning, videoströmning, leveransservice och robotik.

Även etablerade företag som McDonald's, Walt Disney, Microsoft och Nike har överträffat bättre än S&P 500. Dessa är företag som de flesta investerare dras till för sin stabilitet och utdelning. Det visar att du inte alltid behöver ta en stor mängd risk för att generera en stark avkastning. Om du hade spelat det säkert genom att investera i guld eller en amerikansk 10-årig Treasury-sedel, till jämförelse, hade du betydligt underpresterat S&P 500.

Slutord

Att välja aktier är inte lätt. Enligt en Innosight-rapport kommer det genomsnittliga företaget endast att pågå i 12 år på S&P 500 fram till 2027. Det är därför de flesta människor är bättre på att investera i index eller fonder. Men om du har några extra besparingar du vill tjäna avkastning på, är det OK att investera i enskilda företag.

Bara riskera inte pengar du inte har råd att förlora. För varje person som kom in tidigt på Apple finns det en historia om någon som tappade sina pengar som investerade i Blackberry.

Vad är den bästa investeringen du har gjort? Vilket företag tror du kommer att bli nästa Netflix eller Amazon??