Vad är en skatteformulär för 1098 IRS - 1098-C, 1098-E, 1098-T

Det finns flera versioner av Form 1098: 1098, 1098-C, 1098-E och 1098-T.

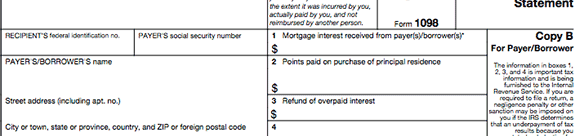

1098 Form

Det ursprungliga formuläret 1098 används för att rapportera inteckningsränta till den federala regeringen, liksom till den som betalade räntan. Den personen kan sedan dra av ränta som de betalade i schema A.

För att dra av detta intresse krävs att du specificerar dina avdrag. Så om ditt inteckning ränta ligger under standardavdraget, kanske du inte vill specificera såvida du inte har andra avdrag som inklusive ditt inteckningsräntor lägger till för att överskrida standardavdraget för din ansökningsstatus. Du kan också dra av alla betalda poäng när du får en ny inteckning, antingen när du köper ett hem eller som en del av en refinansiering, och de rapporteras också på detta formulär.

De belopp som du betalade för husägarförsäkring listas här om du betalar det via ditt spärrkonto med din inteckningstjänst. Om du betalar för hemförsäkring direkt kommer den inte att listas och du måste hålla reda på de belopp du betalade.

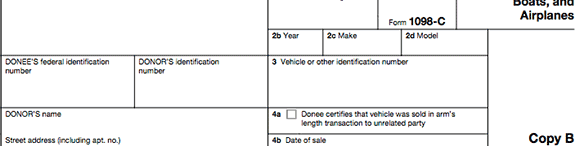

1098-C Form

Om du donerar ett fordon till en välgörenhetsorganisation (detta inkluderar även båtar och flygplan) får du en 1098-C från välgörenhetsorganisationen. Dessa fordon ges ofta till behövande individer eller säljs till dem till under marknadspriser. Detta formulär bekräftar att du inte ingick i den transaktionen. Men om bilens värde är mindre än $ 500 kanske du inte får någon av dessa blanketter. Läs instruktionerna för formulär 1098-C för mer information.

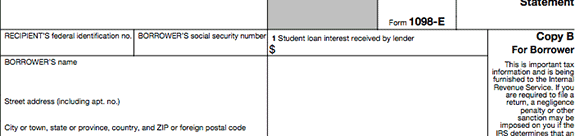

1098-E Form

Att betala för högskolan är dyrt, men lyckligtvis kan du få en skattelättnad på det ränta du betalar för vad som kan se ut som resten av ditt liv. Varje år från dina studielånsbetjänare får du en 1098-E med information om hur mycket ränta du betalade det året. Detta ränta är direkt avdragsgill från din inkomst på din 1040 - ingen specificering krävs - så länge du uppfyller inkomstkravet.

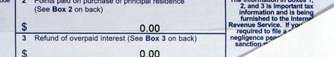

Det finns ingen gräns för hur mycket eller hur lite ränta du kan dra av, så länge alla lån användes för att betala för kvalificerade utgifter medan du var i skolan. Avdraget avvecklar dock om din modifierade justerade bruttoinkomst (MAGI) faller mellan $ 65 000 och $ 80 000 (mellan $ 130 000 och $ 160 000 om du lämnar in en gemensam avkastning). Du kan inte ta ett ränteavdrag för studielånet om din MAGI är $ 75 000 eller mer ($ 155 000 eller mer om du lämnar in en gemensam avkastning). För information om hur du beräknar din MAGI, se kapitel 4 i publikation 970. Om du inte betalade så mycket ränta under året, kanske servicen inte skickar en 1098-E, men du kan fortfarande dra av detta intresse så länge du har ett register över hur mycket du betalat. Om du inte vet det, ring servicen för att fråga och spela in den i din skattefil.

Tänk på att om dina föräldrar betalar studielån i ditt namn för dig (eller någon annan är det) betraktas pengarna som en gåva, och du kan fortfarande dra av räntorna på dina egna skatter. Men om lånet står i någon annans namn, har personen rätt att ta ränteavdraget så länge han eller hon är den som betalar på det.

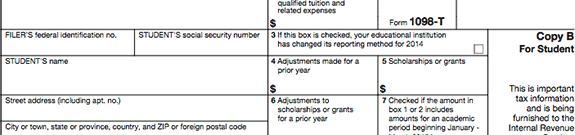

1098-T Form

Om du är eller en av dina anhöriga för närvarande är i skolan, skickar skolan en 1098-T i slutet av året med information om alla avgifter som betalades till den för undervisning och andra nödvändiga utbildningskostnader. Använd det här formuläret för att beräkna utbildningsrelaterade skatteavdrag och poäng, såsom undervisnings- och avdragsavdrag, Lifetime Learning Credit eller American Opportunity Credit.

Beloppen på formuläret omfattar alla pengar du betalade till skolan, även om du betalade i förskott - betalningen visas på skatteformuläret för det år då det faktiskt betalades. Om du till exempel betalar din vårsemesterundervisning på vintern, kommer den att visas på föregående års 1098-T. Dessa belopp inkluderar alla pengar som används från lån för att betala för undervisning, och listar högskolestipendier och bidrag separat.

Kom ihåg att vissa utgifter, till exempel högskoleläsböcker och andra förnödenheter, generellt inte redovisas på 1098-T, men kan fortfarande användas för att göra anspråk på skattekrediter eller avdrag. Men utgifter måste betraktas som kvalificerade utgifter av IRS för att dra av dem.