11 sätt pensionering har förändrats under de senaste 25 åren

För ett sekel sedan fanns det ingen socialförsäkring, Medicare eller sjukförsäkring. Pensioner startade inte i den privata sektorn förrän lagen om inkomster från 1921 gjorde pensionsavgifter skatteavdragbara för företag. Snabbspolning fram till 50 år sedan, och pensionskonton som 401 (k) och IRA hade ännu inte uppfunnits.

Även under de senaste 25 åren har pensionsplaneringen utvecklats snabbt. De "heliga korna" och antagandena i dagens pensionsplanering såg mycket annorlunda ut för bara 25 år sedan, och på ytterligare 25 år kommer det finansiella landskapet att se annorlunda ut.

Här är hur pension har förändrats under de senaste 25 åren, och vilka trender du ska se upp när du planerar och sparar för din egen pension.

1. De verkliga socialförsäkringsförmånerna har minskat

Mellan 1975 och 1984 var Sociala myndighetens årliga levnadskostnadsanpassning (COLA) i genomsnitt 7,7% - högre än inflationen. Den högsta årliga ökningen var en häpnadsväckande 14,3%.

Saker har förändrats. Under de tio åren mellan 2009 och 2018 var den genomsnittliga COLA en smal 1,36%, och på tre av dessa tio år fanns det ingen COLA som helst. En studie av The Senior Citizens League fann att den verkliga köpkraften för socialförsäkringsförmåner minskade med hela 30% från 2000 till 2017.

Varför har farbror Sam vuxit så snäva näve? Eftersom social trygghet är notoriskt på väg mot insolvens. Inte i något vagt "problem för en annan dag" mening, men i en "det förlorar pengar när vi talar" mening. Under 2016 förutspådde Social Security Administration att kostnaderna skulle överstiga intäkterna fram till 2020. Två korta år senare erkände SSA att de redan spenderade mer än de samlade in. Deras uppskattning för ett insolvensdatum är 2034. Men hur Washington kommer att hantera denna politiska och skattemässiga fiasko är någons gissning.

Vad som är mindre omtvistat är hur det påverkar din pensionsplanering. Förvänta dig inte att socialförsäkringen ska räddas ut dig när det är dags att gå i pension. Var beredd att täcka dina egna pensionskostnader eftersom socialförsäkringsbrunnen fortsätter att torka ut.

2. Arbetsgivare övergår från pension till konton för bidrag

Även så sent som för 25 år sedan var pensionerna mycket mer utbredda än i dag. Det senaste halva seklet har sett en övergång bort från förmånsbestämda planer - bättre känd som pensioner - och mot avgiftsbestämda planer, såsom 401 (k) och 403 (b) konton. Som namnet antyder, i dessa planer erbjuder arbetsgivare att bidra med ett visst belopp varje månad till den anställdas pension, snarare än att betala dem ett visst belopp varje månad för resten av livet.

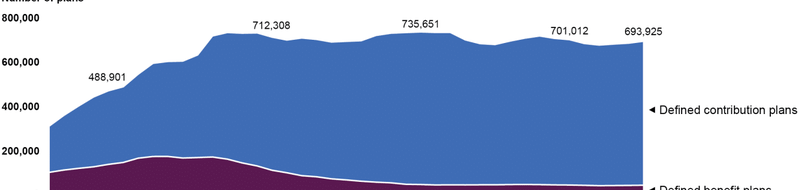

Denna graf från Regeringens ansvarsbyrå sammanfattar det snyggt:

Vidare har befintliga pensioner i allt högre grad syftat till att köpa ut stödmottagare och komma ut ur ett onbestämd betalning. Det är en trend som kallas ”de-risking”, där en pensionsfond erbjuder den anställde en engångsinbetalning, snarare än pågående betalningar under hela livet. Den överväldigande majoriteten (86%) av pensionssponsorerna strävar efter att riskera, enligt Pension Benefit Guaranty Corporation.

Avriskning för äldre arbetare och minskningen av pensioner för yngre arbetare är inte nödvändigtvis ett problem. Många yngre arbetare har emellertid inte tillgång till ett avgiftsbestämt konto på grund av uppkomsten av spelningsekonomin (mer om det nedan). Utan ett arbetsgivarsponserat, förmånsbestämt konto som en 401 (k), kan arbetstagare fortfarande maximera en IRA. Egenföretagare, även de som anses vara 1099 arbetare, kan dra fördel av SEP IRA-konton och deras högre bidragsgränser.

3. Gigekonomins ökning (och pensionens förmåner faller)

En oroande 41% av millennials som arbetar heltid har inte tillgång till en arbetsgivarsponserad pensionsplan av något slag, enligt en Pew-studie 2017. Studien fortsatte att notera att även millennials som har tillgång till en arbetsgivares pensionsplan ofta inte använder den. endast 31% av de sysselsatta millennialerna deltog i en arbetsgivarpensionsplan.

En del av orsaken till denna brist på tillgång är ökningen av spelningsekonomin och upphandlade arbetare som får en 1099-form snarare än en W-2 som traditionella anställda. En NPR / Marist-undersökning 2018 fann att en av fem jobb är 1099 spelningar, snarare än W-2-jobb med fördelar. En Gallupundersökning 2018 fann att 36% av amerikanerna deltar i spelekonomin.

Misför mig inte; Jag har ingenting annat än respekt för människor som bedriver ett sidoffär medan de arbetar på heltid eller startar sitt eget företag. Men amerikaner utan en arbetsgivarsponserad pensionsplan är 100% på egen hand för att navigera i koncept som säkert uttagsprocent, sekvensrisk och andra utmaningar när det gäller att planera och spara för sin pension.

Vilket väcker frågan: Har amerikaner stigit till utmaningen att spara för sin egen pension? Enligt siffrorna har många av dem inte gjort det.

4. Amerikaner sparar inte nog på egen hand

Statistiken om läskig pension för sparande kan fylla en skräckantologi. En av tre amerikaner har alls inte sparat för pensionering, enligt Inc. Magazine. En studie av Comet Financial Intelligence fann att 42% av baby boomers inte har sparat något på ett pensionskonto. En annan studie, utförd av det försäkrade pensioneringsinstitutet, fann att 70% av boomers har mindre än 5 000 dollar sparat för pensionering. Ställ gråtande och handvrängande.

Medan de enskilda siffrorna och statistiken varierar, är det porträtt som de målar tydligt: Amerikanerna saknar antingen ekonomisk läskunnighet, disciplin eller medel för att tillräckligt planera för och finansiera sina egna pensioner. Vi undervisar inte i ekonomisk läskunnighet i skolorna. Det är knappast förvånande att amerikanerna är oförberedda på att strategisera och utföra sin egen ekonomiska oberoende.

Vad kan du göra? Öka din sparprocent och dra fördel av automatiska sparappar, som ekollon, att ta bort en del av disciplinen och viljestyrken från ekvationen. Gör dina pensionsavgifter till den första "kostnaden" du betalar från varje lönecheck, snarare än en eftertanke du betalar med vad som händer kvar på ditt checkkonto i slutet av månaden.

Att spåra ditt nettovärde hjälper dig också att hålla dig motiverad och informerad. Du kan se ditt nettovärde öka varje månad med en tjänst som Personligt kapital eller Mynta.

5. Amerikanerna lever längre

Det senaste år med uppgifter om livslängden från Världsbanken är 2016, där amerikanerna såg en genomsnittlig livslängd på 78,7 år. Spola tillbaka klockan med 25 år till 1991, och de amerikanska livslängderna var mer än tre år kortare på 75,4 år. Det ger ytterligare ett lager till de ekonomiska problemen med amerikansk pensionsplanering.

Kom ihåg att socialförsäkringsförmånerna krymper. Pensioner försvinner till förmån för avgiftsbestämda planer. Ändå har många amerikaner ingen tillgång till dessa planer, och äldre arbetare är tyvärr oförberedda för pensionering. Det får en att undra hur amerikanerna kommer att ha råd med sin större livslängd i avsaknad av tillräckligt med sparande och inkomst.

6. Kostnaderna för hälsovården har minskat

Ökningen av hälso- och sjukvårdskostnaderna är väl dokumenterad - för att inte tala uppenbar för alla som måste betala för det. Justerat för inflationen till 2017 dollar, utgifterna för sjukvård per capita i USA mer än fördubblats från 5187 $ 1992 till 10 739 dollar 2017, per centra för Medicare och Medicaid Services.

Och det blir inte billigare. En rapport från HealthView Services från 2018 prognostiserar framtida medicinska kostnader för ett 65-årigt par till 537 334 dollar, inklusive långtidsvård. Det är över en halv miljon dollar i framtida kostnader för hälsovård för det genomsnittliga amerikanska paret.

Sjukvård är en mycket större oro för pensionärer idag än för 25 år sedan. I allt högre grad är pensionärer på egen hand att undersöka alternativ för sjukförsäkring, hitta sätt att spara på sjukvårdskostnader och planera för sätt att skydda sig mot stigande medicinska kostnader i framtiden.

7. Ny Medicare del D receptbelagd läkemedels täckning

Enligt lagen om receptbelagd medicin, förbättring och modernisering av Medicare från 2003 antog kongressen lagstiftning om ytterligare alternativ för Medicare receptbelagda läkemedel. Förändringarna trädde i kraft 2006 under vad som kallas ”Medicare Part D” täckningsplaner. Detta är privata planer som regleras av Medicare som gör det möjligt för pensionärer att betala en månadsavgift för sänkta receptbelagda läkemedelspriser.

Det är ett av många nya alternativ för lägre receptbelagda läkemedelskostnader som pensionärer bör utforska. Men fler alternativ är bara lika användbara som de är förståelige, så be om hjälp om du behöver det. Innan du går in på en dyr plan bör du titta på billigare receptbelagda läkemedelsrabatter och andra alternativ med lägre kostnad.

8. Ökningen av Medicare fördelar planer

I likhet med Medicare del D-planer är "Medicare Advantage" -planer - även känd som "del C" -planer - privatiserade men reglerade Medicare-planer som erbjuder ytterligare täckning. De beskrivs ofta som "allt-i-ett" Medicare-planer eftersom de täcker mer utgifter, såsom syn och tandvård, än traditionella Medicare - för en extra premie, naturligtvis.

Medicare Advantage eller del C-planer uppstod i mitten av 1990-talet och har vuxit i komplexitet och popularitet sedan dess. Innan du köper in en billigare Medicare Advantage-plan, se till att du känner till dina alternativ noggrant och prata med en försäkringsekspert för att fatta ett informerat beslut.

9. Amerikaner går tillbaka senare

Courtney Coile från Wellesley College analyserade data från den aktuella befolkningsundersökningen och visade att 1990 arbetade bara 38% av 62-64-åringar. Den procentuella andelen steg kraftigt till 53% 2017, som Bloomberg rapporterar. På liknande sätt började majoriteten (57%) av män 1997 ta sina socialförsäkringsförmåner vid 62 års ålder - den tidigaste tillgängliga åldern. År 2017 sjönk andelen till endast en tredjedel av män.

När socialförsäkringsförmånerna förlorar köpkraften försvinner pensioner och amerikanerna lever längre måste de arbeta längre. Vad många amerikaner inte inser är att de inte alltid har ett val i saken. En studie av ProPublica och Urban Institute under flera decennier fann att 56% av de äldre arbetarna hade tvingats ut från sina jobb av sina arbetsgivare. Ytterligare 9% tvingades avgå av personliga skäl, till exempel hälsosvikt.

Du lever längre, så du arbetar längre. Det är vettigt på papper. Men räkna inte med att ha full kontroll över ditt pensionsdatum när du planerar din pensionssparande, och vidta åtgärder för att skydda din karriär och jobb för att minimera oddsen för tvingad förtidspensionering.

10. Rise of the Roth-konto

Roth-pensionskonton fanns inte för 25 år sedan. De introducerades i skattelättnadslagen från 1997 och låter amerikanerna vända skatterna på sina pensionskonton. I en traditionell IRA eller 401 (k) är dina bidrag skattefria för detta räkenskapsår, men du betalar skatter på avkastningen när du drar tillbaka dem i pension. I en Roth IRA eller 401 (k) betalar du skatter på avgifter nu, men du betalar inga skatter vid pension vid dina uttag.

Det är ett användbart alternativ, särskilt för yngre vuxna med lägre inkomst. En annan fördel med Roth-konton som är värd att nämna är att du kan använda pengar på ditt Roth-konto för att betala för dina barns collegeundervisning. Du kan till och med använda ditt Roth-konto medel skattefritt för en utbetalning för att köpa ditt första hem.

Om du inte har ett Roth-konto ännu, kan du göra det genom ett företag som Förbättring.

11. Investerare är mer avgiftsmedvetna

En gång i tiden kunde förvaltare av fondbolag göra sig som banditer och ta ut enorma kostnadsförhållanden. När allt kommer omkring 25 år sedan hanterades de flesta affärer av en penningförvaltare, och många kunder tittade aldrig på enskilda fondförvaltningsavgifter. Idag kan investerare skapa sitt eget mäklarkonto online på 30 sekunder och se med sina egna ögon exakt vilka kostnadsförhållanden varje fond tar ut. Därför är det inte förvånande att investerare nu strider mot höga fondförvaltningsavgifter och flyter bort från dem. Under bara sju år, från 2009 till 2016, minskade de genomsnittliga ETF-utgifterna med 32%, enligt Investment Company Institute.

Denna ökande medvetenhet om förvaltningsavgifter är en av många anledningar till att fler investerare väljer passiva indexfonder snarare än aktivt förvaltade fonder. Det är också bevis på en växande sofistikering bland amerikanska investerare eftersom de tvingas ta mer ansvar för sin pensionsplanering.

Proffstips: Blooom, som erbjuder en gratis analys av 401 (k) planer, kommer att titta på avgifterna du betalar för ditt 401 (k) -konto. De kommer också att se till att du är ordentligt diversifierad och har rätt fonderallokering.

Slutord

Pensionering "är inte vad det brukade vara." Pensioner och social trygghet minskar. Amerikaner är i allt högre grad på egen hand för planering av pension. Det betyder att det är upp till dig att avgöra hur mycket du behöver för pension och hur du sparar och investerar för att nå det målet.

Den goda nyheten är att det finns fler verktyg än någonsin för att hjälpa dig att investera och till och med för att automatisera dina pensionsinvesteringar. Du kan använda robo-rådgivare för att välja en tillgångsfördelning åt dig och för att automatiskt balansera din portfölj. Du kan också använda appar som Klämta att automatiskt avsätta pengar för pensionering.

Gå upp till tillfället och ta kontroll över din egen pensionsplanering. Du kan verkligen inte räkna med att någon annan gör det åt dig.

Hur tar du i taget med din egen pensionsplanering och investerar?